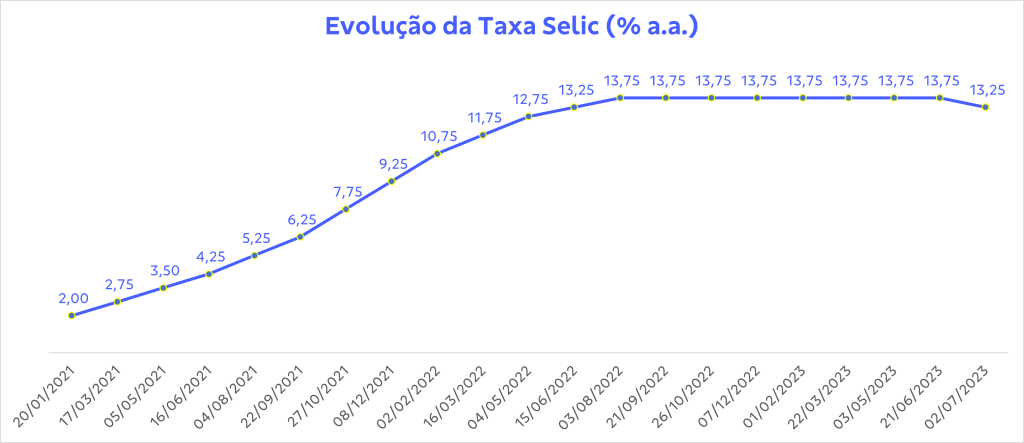

Copom reduz taxa Selic para 13,25%

Este é o primeiro corte nos juros em três anos

O Comitê de Política Monetária do Banco Central (Copom) anunciou a redução da taxa básica de juros do Brasil, a Selic de 13,75% para 13,25%. Este corte de 0,5 ponto percentual acontece após um ano de manutenção da taxa no mesmo patamar. A expectativa para as próximas três reuniões de 2023 são de novos cortes do mesmo nível, levando a Selic para 11,75% no fim do ano.

A Selic serve de referência para os juros das operações de crédito, como empréstimos e financiamentos. Quando a taxa sobe, a intenção é desestimular o consumo para tentar controlar a inflação. Muitos investimentos, principalmente de renda fixa também contam com sua rentabilidade baseada na Selic. A decisão sobre a taxa ocorre nas reuniões do Copom, realizadas a cada 45 dias.

Veja também

Taxa Selic e rendimentos de aplicações — qual é a relação?

Saiba como a taxa Selic afeta a economia

Como a Selic afeta a Previdência Privada? Entenda o funcionamento dessa taxa!

“Há elementos técnicos para a redução de 0,5 ponto percentual. A inflação de curto prazo está abaixo do esperado, com deflação em junho, e uma expectativa de inflação para julho bem próxima de zero. Outro fator é a atividade econômica, que deu sinais claros de desaceleração, com o PIB do primeiro semestre influenciado basicamente pelo agro. No exterior é muito provável que os juros não aumentem nos Estados Unidos e, além disso, temos um câmbio valorizado. Um quinto elemento é a definição da meta de inflação, que fez as expectativas de inflação caírem”, afirma Robson Pereira, economista chefe da Brasilprev.

Robson Pereira: “Há elementos técnicos para a redução de 0,5 ponto percentual”

Condições favoráveis para a redução da Selic

Assim como citado por Robson, diversos fatores nos últimos meses pavimentaram o caminho para o corte nos juros. Entre eles estão a redução das expectativas de inflação para os próximos anos, medidas pelo Relatório Focus do Banco Central e a manutenção das metas de inflação em 3% para 2024 e 2025 e a definição da mesma meta para 2026.

Também pesam para o início do ciclo de queda da Selic a aprovação do arcabouço fiscal, que garante uma previsibilidade maior para as contas públicas, e o cenário de curto prazo, com resultados de IPCA abaixo do esperado e a valorização do dólar. No comunicado da decisão, o Copom destacou a melhora do cenário e apontou que a redução é compatível com a estratégia para o controle da inflação.

“O Comitê avalia que a melhora do quadro inflacionário, refletindo em parte os impactos defasados da política monetária, aliada à queda das expectativas de inflação para prazos mais longos, após decisão recente do Conselho Monetário Nacional sobre a meta para a inflação, permitiram acumular a confiança necessária para iniciar um ciclo gradual de flexibilização monetária. Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu reduzir a taxa básica de juros em 0,50 ponto percentual, para 13,25% a.a., e entende que essa decisão é compatível com a estratégia de convergência da inflação para o redor da meta ao longo do horizonte relevante, que inclui o ano de 2024 e, em grau menor, o de 2025. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego”, diz o texto.

Decisão apertada

Ainda no comunicado, o Copom destacou que a redução de 0,25 p.p., para 13,50% foi avaliada, o que se mostrou na votação. Cinco dos nove integrantes do grupo votaram pela redução do 0,5, enquanto os outros quatro votaram pela redução de 0,25. “Tivemos neste Copom uma composição diferente, com dois novos integrantes, que é um elemento adicional para esta decisão”, explica Robson Pereira.

Esta foi a primeira reunião do Copom em que participaram Gabriel Galípolo e Ailton Aquino, membros indicados pelo atual governo. Ambos votaram pela redução de 0,5.

Até o fim de 2023 ainda serão realizadas três reuniões de política monetária, com expectativas de novas reduções de 0,5 ponto percentual. “Em se confirmando o cenário esperado, os membros do Comitê, unanimemente, anteveem redução de mesma magnitude nas próximas reuniões e avaliam que esse é o ritmo apropriado para manter a política monetária contracionista necessária para o processo desinflacionário”, completa o comunicado.

Histórico

Entre março de 2021 e agosto de 2022 a taxa básica de juros acumulou uma série de 12 altas consecutivas, saindo de 2% para 13,75%, um total de 11,75 pontos percentuais. Este foi o maior ciclo de alta para a taxa em 13 anos, refletindo os impactos da inflação após a pandemia de Covid-19. O foi o mais elevado para Selic desde novembro de 2016, quando a taxa chegou a 14%. A ciclo de redução inicia após um ano de manutenção e marca o prieiro corte nos juros em três anos.

Dicas de investimento

Diante do atual cenário de projeções de corte de juros, incluindo o corte de hoje de 0,5 ponto percentual, dois fundos da Brasilprev que tendem a se beneficiar são o Premium RF e o Estratégia 2035. Para aproveitar o momento, é ideal que o investidor esteja posicionado neste tipo de fundo antes de todo este ciclo de queda encerrar, justamente para conseguir aproveitar todo este movimento de redução dos juros e obter melhores retornos.

Confira as características dos fundos

Premium RF: fundo que pode alocar em todos os tipos de renda fixa, com volatilidade moderada e ideal para investidores mais conservadores ou moderados.

Estratégia 2035: fundo atrelado à inflação, que possui majoritariamente títulos de inflação longa em sua carteira. Entendemos que por mais que a inflação esteja diminuindo no curto prazo, ainda há espaço para ganhos nos títulos longos. Além do que, a inflação sempre foi presente em nosso país. Este fundo tem um grau de risco mais elevado, e uma volatilidade em torno de 7%. Neste caso, ideal para diversificação de portfólio para investidores com maior apetite ao risco.

Gostou? Veja notícias similares

3 curiosidades sobre a rentabilidade da sua previdência privada

Na hora de pensar sobre o rendimento da previdência privada surgem diversos questionamentos. Para te ajudar reunimos, em um só artigo, as três principais dúvidas sobre o assunto. Saiba mais.

Como investir em carteira recomendada?

Está buscando como investir em carteira recomendada? Com essa opção, analistas do mercado financeiro indicam as melhores ações para incluir nos seus investimentos partindo do seu perfil e objetivos. Saiba como a Brasilprev pode te ajudar.

PGBL ou VGBL: Diferenças E Qual É A Melhor Opção?

PGBL ou VGBL? Antes de escolher seu plano de previdência privada, é fundamental entender as principais diferenças entre essas duas opções.